相對強弱指標,也就是RSI,是技術分析裡面投資人最常依賴的動量類工具。不管你是玩股票、期貨、外匯還是加密貨幣,RSI都能幫你洞察市場情緒,找出可能的轉折時刻。不過,要讓RSI真正派上用場,光懂它的數字代表什麼還不夠,你得深入搞清楚計算方式、參數調整的訣竅,還有在實際交易中怎麼搭配其他東西,避免踩到常見的坑。

這篇文章會從RSI的基本概念入手,逐步拆解它的計算公式,還附上Excel的實際操作例子,讓你自己動手算一遍,驗證每個數字怎麼來。我們也會詳細談談怎麼讀RSI的超買超賣、背離和鈍化情況,分享根據不同市場和策略來優化參數的技巧,甚至聊聊社群裡熱門的「老王RSI參數」。讀完這篇指南,你就能更準確地用RSI,提高交易的成功率。

RSI指標是什麼?了解相對強弱指標的定義與重要性

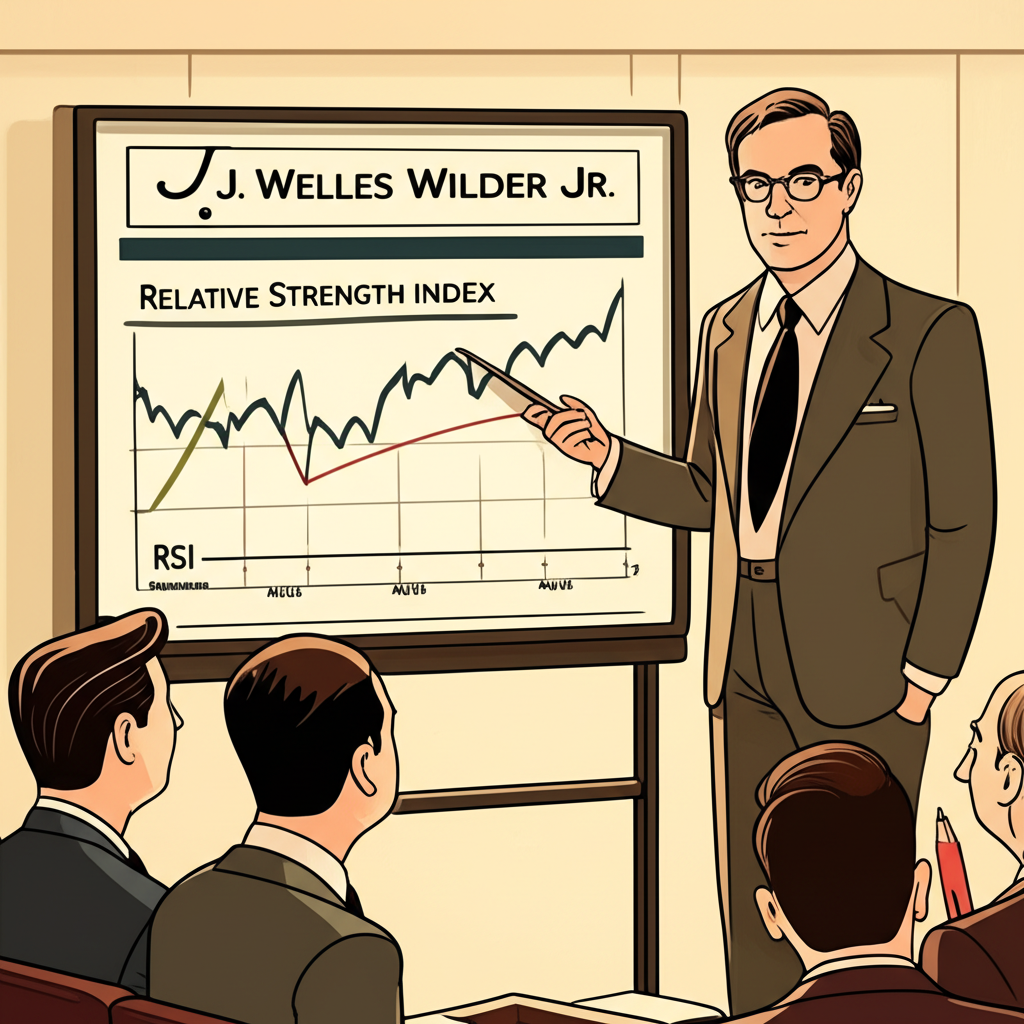

RSI,全稱相對強弱指標,是美國技術分析先驅J. Welles Wilder Jr.在1978年開發的工具。它屬於動量震盪類指標,主要用來評估特定期間內股價上漲和下跌的相對力度,從而判斷市場是否過熱或過冷,預測價格可能反轉的時機。

RSI的數值總是在0到100之間浮動,顯示買賣雙方的力量平衡。高數值意味著上漲動力強勁,買氣正旺;低數值則顯示下跌壓力大,賣方佔上風。對投資人來說,掌握RSI不只讓你評估市場的整體狀況,還能當作進出場的關鍵參考,在技術分析的工具箱裡佔有重要位置。

RSI指標公式詳解:一步步拆解計算原理

要正確使用RSI,搞懂它的計算步驟是必備功課。核心就是比較一段時間內平均漲幅和平均跌幅的關係,讓你看到市場動力的真實樣貌。

RSI公式核心構成:平均上漲點數與平均下跌點數

RSI的基礎是相對強度,也就是RS值。它是用特定週期N內的平均漲幅和平均跌幅來算比率。簡單說:

- 平均上漲點數:把N天內所有漲日的漲幅加起來,除以N。

- 平均下跌點數:把N天內所有跌日的跌幅加起來(轉成正數),再除以N。

這些數字直接顯示買賣力量的強弱。記住,跌幅計算時要取絕對值,因為它會用在分母上。

RSI公式的數學表達與推導

RSI的完整公式是這樣的:

RSI = 100 - [100 / (1 + RS)]

其中,RS = 平均上漲點數 / 平均下跌點數

為了讓指標更平穩,Wilder用了類似指數移動平均的平滑技巧,避免太大波動。計算分初始和後續兩階段:

- 第一次計算(比如N=14天):

- 初始平均上漲:前N天漲日的漲幅總和除以N。

- 初始平均下跌:前N天跌日的跌幅總和(正值)除以N。

- 把這些值套進RS,再算RSI,得出第一個數值。

- 之後的計算(從第N+1天起):

- 當天漲幅:如果今天收盤高於昨天,就取差額;否則0。

- 當天跌幅:如果今天收盤低於昨天,就取差額(正值);否則0。

- 新平均上漲:

((前一天平均上漲 * (N-1)) + 當天漲幅) / N - 新平均下跌:

((前一天平均下跌 * (N-1)) + 當天跌幅) / N - 用新值重新算RS和RSI。

這種平滑方式讓RSI對價格變化更穩定,不像簡單平均那麼容易亂晃。更多細節可以看Investopedia的RSI說明。

RSI公式Excel計算範例與實作教學

為了讓你更直觀地掌握RSI計算,這裡用一個簡單的Excel例子。假設用14天週期算某支股票的RSI。

股票歷史數據範例:

| 日期 | 收盤價 | 漲跌幅 (今日-昨日) | 上漲點數 (U) | 下跌點數 (D) | AVG UP (14天) | AVG DOWN (14天) | RS (AVG UP / AVG DOWN) | RSI (100 – (100 / (1 + RS))) |

|---|---|---|---|---|---|---|---|---|

| D1 | 100 | – | – | – | – | – | – | – |

| D2 | 102 | 2 | 2 | 0 | – | – | – | – |

| D3 | 101 | -1 | 0 | 1 | – | – | – | – |

| … | … | … | … | … | … | … | … | – |

| D14 | 105 | … | … | … | (初始計算 N=14天平均) | (初始計算 N=14天平均) | (初始RS) | (第一個RSI值) |

| D15 | 107 | 2 | 2 | 0 | ((前AVG UP * 13) + 2) / 14 | ((前AVG DOWN * 13) + 0) / 14 | (新RS) | (D15的RSI值) |

| D16 | 106 | -1 | 0 | 1 | ((前AVG UP * 13) + 0) / 14 | ((前AVG DOWN * 13) + 1) / 14 | (新RS) | (D16的RSI值) |

Excel操作步驟:

- A列輸入日期,B列輸入收盤價。

- C列(漲跌幅):從第二行開始,用公式

=B2-B1,往下拉。 - D列(上漲點數 U):從第二行,用

=IF(C2>0,C2,0),往下拉。 - E列(下跌點數 D):從第二行,用

=IF(C2<0,ABS(C2),0),往下拉。 - F列(AVG UP):

- 第15行(N=14,從這裡開始算RSI),用

=AVERAGE(D2:D15)。 - 第16行起,用

=((F15*(14-1))+D16)/14,往下拉。

- 第15行(N=14,從這裡開始算RSI),用

- G列(AVG DOWN):

- 第15行,用

=AVERAGE(E2:E15)。 - 第16行起,用

=((G15*(14-1))+E16)/14,往下拉。

- 第15行,用

- H列(RS):第15行起,用

=F15/G15,往下拉。 - I列(RSI):第15行起,用

=100-(100/(1+H15)),往下拉。

跟著這些步驟操作,你就能自己算出RSI,徹底搞懂它的運作。

RSI指標判讀:超買、超賣、背離與鈍化現象

會算RSI只是起頭,真正考驗的是怎麼解讀這些數字背後的市場訊息。

RSI超買與超賣區間的意義與判斷

RSI最出名的就是偵測超買和超賣:

- 超買區(一般70以上,有時80):RSI跑到這裡,代表漲勢太猛,買氣過旺,市場可能過熱,股價有機會拉回或修正。

- 超賣區(一般30以下,有時20):RSI掉到這裡,代表跌勢太兇,賣壓沉重,市場可能超跌,股價有機會反彈。

但要小心,RSI進超買不等於馬上跌,強勢市場裡它可能黏在那兒不走;弱市也一樣。把它當作潛在警訊就好,別當絕對指令,得看價格走勢、成交量和其他工具來確認。

RSI背離:預示趨勢反轉的強烈訊號

背離是RSI預測轉折的利器,指價格和RSI走勢不一致,顯示趨勢動力在衰退。

- 正背離:股價創新低,但RSI沒跟著低,反而上揚。這是買進好兆頭,跌勢可能快止住。

- 負背離:股價創新高,但RSI沒高,反而下彎。這是賣出警報,漲勢可能要結束。

背離出現時,價格和內在力量有衝突,常是轉折前兆。不過,它有時會早來,還可能假訊號,所以多找其他指標佐證。

RSI鈍化:強勢行情中的指標失真

鈍化是RSI在極端行情的表現,數值卡在超買(80-100)或超賣(0-20)不動,沒回中間。這代表單邊趨勢超強,超買超賣功能暫時不管用。

- 上漲鈍化:股價狂飆,RSI黏在80上,這時賣出可能錯過大漲。

- 下跌鈍化:股價崩跌,RSI卡在20下,買進可能太早,吃更大虧。

遇到鈍化,別只看RSI,要轉看價格、趨勢線或其他趨勢工具,等真轉折再動。鈍化提醒我們,RSI在瘋狂市場有盲點。

RSI參數設定與最佳化:選對週期,提升指標效能

RSI的參數決定了它的敏感度和訊號品質,挑對週期能讓它發揮更大作用。

RSI常見參數:14天、6天、9天週期分析

市場上常見的RSI參數包括:

- 14天RSI:Wilder原版推薦,最普及。波動穩,適合中短期動能判斷,超買超賣訊號可靠,大多數人適用。

- 6天RSI:短週期,超敏感,早抓轉折,適合短線玩家。但假訊號多,得配其他工具和風險控制。

- 9天RSI:中間值,平衡速度和穩定,適合想兩全其美的投資者。

不同參數會讓RSI曲線變樣,短的崎嶇訊號多,長的平滑訊號少但準。

RSI參數最佳化策略:如何找到最適合你的週期

沒有一刀切的參數,得依情況調整。最佳化要看這些:

- 交易風格:

- 短線:用6或9天,抓快波。

- 中長線:用14或21天,濾雜訊,看大勢。

- 市場與資產:

- 高波動市場(如加密貨):用長週期減假訊號。

- 明顯趨勢市場:背離更管用。

- 回測:用歷史數據試不同參數,看勝率、獲利比、回撤等。平台多有回測功能,超重要,可看Babypips的RSI參數建議。

- 配其他指標:考慮和KDJ、MACD、均線的配合。

重點是實測出高勝率、低假訊號的組合。

解密「老王RSI參數設定」:社群熱議的進階應用

在華人投資圈,常聽到「老王」的獨門RSI設定,比如用7或10天週期,或把超買超賣調成85以上、15以下。

這些來自個人經驗或特定市場觀察,優點是:

- 針對性強:適合某些波動或習慣。

- 獨特:少人用,可能有優勢。

但要小心:

- 不普適:某人某時好,不保證別處行。

- 回測少:很多傳聞沒驗證。

- 跟風險:不懂邏輯就用,容易虧。

對「老王參數」,最好自己研究、測試,小範圍試再上實盤,保持獨立判斷。

RSI指標的實戰應用與進階策略

RSI不該單打獨鬥,配其他工具能放大它的效用。

RSI結合K線型態:增強買賣訊號的準確性

RSI加K線反轉,能提高訊號準度:

- 超賣 + 底部K線:RSI低區見錘子線、看漲吞噬或啟明星,買進信心大增。K線確認價格,RSI確認動力。

- 超買 + 頂部K線:RSI高區見上吊線、看跌吞噬或黃昏星,賣出更穩,預示回落。

這樣互補,濾掉假的,提高決策力。

RSI與其他技術指標的複合應用(如KD、MACD)

多指標合用,提供全景視野:

- RSI與KD:

- 差異:兩者都震盪,RSI看漲跌強度,KD看收盤位和速度。

- 補強:RSI穩,KD敏。用KD交叉抓短點,RSI超買超賣或背離確認轉折。比如KD買訊加RSI從低區上,超可靠。

- RSI與MACD:

- 差異:RSI震盪動量,MACD趨勢動量,用快慢線和柱狀圖看強弱。

- 補強:RSI判極端,MACD確認方向。RSI背離加MACD柱縮或交叉,反轉機率高。幫你在趨勢尾抓轉折,可看TradingView的MACD RSI討論。

交叉驗證,從多角度減假訊號。

RSI使用上的常見錯誤與陷阱

RSI強但有坑,要避開:

- 只用RSI:單一工具有限,得配價格、量、K線、其他指標或基本面。

- 超買超賣當絕對點:強勢中RSI卡極端,別逆勢,等確認。

- 忽略大趨勢:震盪市好用,趨勢市鈍化多。先判行情類型,逆勢險。

- 錯參數:不合風格或市場,訊號亂或慢。用回測調。

- 過度交易:訊號多別全追,選優質的,省手續費。

避坑靠學習、練習,建完整系統。

結論:RSI指標是強大的工具,但非萬靈丹

RSI是技術分析裡動量震盪的明星,能測漲跌相對強度,找出超買超賣區,背離預警轉折。這篇從計算和Excel入手,談判讀包括超買超賣、背離、鈍化。

也強調參數,從14天6天到最佳化,甚至「老王」剖析,幫你找合適設定。配K線、KD、MACD,提升實戰。但RSI不是神,警覺錯誤如單用、忽略趨勢、信絕對訊號。

用好RSI,懂原理、調參數、合策略、管風險。它會成你市場利器,持續練才能精。

常見問題 (FAQ)

RSI指標的「相對強弱」指的是什麼?它如何反映市場情緒?

RSI的「相對強弱」指的是在特定時間週期內,市場上漲日的平均漲幅與下跌日的平均跌幅之間的比較。它量化了買賣雙方的力量對比:

- 當平均漲幅遠大於平均跌幅時,RSI數值趨近100,表示買方力量極強,市場情緒積極,可能處於超買狀態。

- 當平均跌幅遠大於平均漲幅時,RSI數值趨近0,表示賣方力量極強,市場情緒悲觀,可能處於超賣狀態。

透過這個比率,RSI能直觀地反映市場的動能和情緒是偏向買方還是賣方。

RSI指標公式中,平均上漲點數和平均下跌點數具體是如何計算的?

RSI的平均上漲點數(AVG UP)和平均下跌點數(AVG DOWN)採用了類似指數移動平均的平滑處理方式,以減少波動:

- 初始計算 (N天週期):首先統計前N天內所有上漲日的漲幅總和,除以N,得到初始AVG UP;同樣地,統計所有下跌日的跌幅總和(取正值),除以N,得到初始AVG DOWN。

- 後續計算 (從第N+1天起):

- 新的AVG UP =

((前一日 AVG UP * (N-1)) + 今日漲幅) / N - 新的AVG DOWN =

((前一日 AVG DOWN * (N-1)) + 今日跌幅) / N

- 新的AVG UP =

今日漲幅只計算上漲的點數(下跌則為0),今日跌幅只計算下跌的點數(上漲則為0,且取絕對值)。這種計算方法確保了指標的穩定性和連續性。

RSI數值設定為14天和6天,在判讀上會有什麼顯著差異?

- 14天RSI:這是最常用的參數。它對價格變動的反應較為平穩,信號相對較少但可靠性較高,適合判斷中短期趨勢的動能,以及捕捉較為明確的超買超賣和背離信號。

- 6天RSI:屬於短週期設定。它對價格變動非常敏感,能更早地捕捉到市場的短期轉折點,適合短線交易者。然而,其缺點是容易產生過多的假信號,需要更謹慎地配合其他指標確認。

簡而言之,短週期RSI反應快但雜訊多,長週期RSI反應慢但信號穩。

當RSI指標出現「鈍化」現象時,投資者應該如何正確解讀?

RSI鈍化指的是在極端強勁的單邊趨勢中,RSI數值長時間停留在超買區(例如80-100)或超賣區(例如0-20),而沒有回到正常區間。正確解讀方式是:

- 避免逆勢操作:鈍化表示當前趨勢非常強勁,此時不應單純因為RSI超買而賣出,或因超賣而買入,因為趨勢可能還會持續一段時間。

- 等待趨勢反轉確認:應轉向觀察價格行為、K線型態、趨勢線突破或 MACD 等趨勢指標,等待明確的趨勢反轉信號出現後再行動。鈍化解除並開始回歸正常區間,可能才是更可靠的轉折點。

鈍化提醒我們,在強趨勢市場中,RSI的超買超賣功能會暫時失真。

RSI指標的超買區和超賣區範圍是否可以自行調整?調整後有何影響?

是的,RSI的超買區(通常70或80以上)和超賣區(通常30或20以下)範圍是可以自行調整的。

- 調整影響:

- 將範圍收緊(例如超買設為80以上,超賣設為20以下):會減少超買超賣信號的出現頻率,但發出的信號可能更為極端和可靠,適合追求高勝率、低頻交易的投資者。

- 將範圍放寬(例如超買設為60以上,超賣設為40以下):會增加超買超賣信號的出現頻率,但信號的可靠性可能降低,適合希望更早捕捉市場變化的短線交易者。

調整時應根據您交易的資產波動性、市場特性以及個人的風險承受能力進行回測驗證。

除了超買超賣和背離,RSI還有哪些不常見但有效的判讀技巧?

除了常見的超買超賣和背離,RSI還有一些進階判讀技巧:

- RSI趨勢線突破:在RSI指標圖上繪製趨勢線。當RSI突破其自身的下降趨勢線時,可能預示股價即將上漲;反之,突破上升趨勢線則可能預示下跌。

- RSI支撐與壓力:RSI數值本身也會形成支撐與壓力位。例如,RSI在50附近可能形成中軸支撐或壓力,這能反映市場動能的強弱轉換。

- RSI失敗擺動 (Failure Swings):這是一種比背離更強烈的反轉信號。例如在下跌趨勢中,RSI創下新低後反彈,但未能突破前一個低點的反彈高點,隨後又跌破前一個低點。這表示下跌動能極強,可能預示更深的跌幅。

RSI指標與MACD指標在應用上有何異同?兩者如何搭配使用效果最佳?

- RSI (相對強弱指標):

- 性質:動量震盪指標。

- 主要功能:衡量買賣雙方力量的「強度」,判斷超買超賣狀態,預警短期反轉。

- 特點:數值介於0-100,較能捕捉價格動能的極端情況。

- MACD (移動平均線聚合離散指標):

- 性質:趨勢追蹤與動量指標。

- 主要功能:判斷趨勢方向、強度及潛在轉折,透過快慢線交叉和柱狀圖變化。

- 特點:無固定上下限,對趨勢的反應更為平滑。

最佳搭配使用:

- 利用MACD來判斷市場的主要趨勢方向和動能變化。

- 利用RSI來確認MACD信號的可靠性,尤其是在趨勢末端或震盪區間。

- 例如,當MACD發出趨勢反轉的信號(如DIF線穿越DEA線),同時RSI也從超買/超賣區回歸,或出現背離現象,則信號的可靠性更高。MACD確認大趨勢,RSI則提供更精準的進出場時機參考。

是否有免費的RSI計算器或Excel範本可供投資者使用?

是的,投資者可以透過多種方式獲取免費的RSI計算工具:

- 在線交易平台:大多數免費的在線看盤軟體(如TradingView、富途牛牛、Yahoo股市)都內建了RSI指標,您只需選擇週期即可直接在圖表上看到。

- Excel範本:許多財經網站或投資論壇會分享RSI的Excel計算範本,您只需輸入歷史收盤價,即可自動計算RSI值。本文中也提供了詳細的Excel計算步驟,您可以自行建立。

- 程式碼範例:對於具備程式設計能力的投資者,可以參考Python、R等語言的金融庫(如

pandas_ta)提供的RSI計算函數,自行編寫腳本。

這些工具都能幫助您輕鬆獲取RSI數據,進行分析。

「老王RSI參數」是什麼?這種設定方式有何獨特之處或優勢?

「老王RSI參數」並非一個標準化的RSI設定,而是投資社群中流傳的、由某些經驗豐富的投資者(俗稱「老王」)基於個人經驗或回測結果推薦的RSI參數組合。它可能指:

- 特定的週期天數:例如,不使用常見的14天,而是使用7天、9天或其他非標準天數。

- 調整超買超賣區間:例如,將超買區收緊至85或90以上,超賣區放寬至10或15以下,以捕捉更極端的市場情緒。

- 搭配特定策略:這些參數可能只在特定的市場環境(如盤整或強勢趨勢)或與其他指標結合時才有效。

其「獨特優勢」可能在於:在某些特定的市場條件下,能提供更精準或更早的交易信號。然而,投資者應理解這類參數缺乏普適性,且效果可能難以複製。建議在充分理解其邏輯並進行嚴謹回測後再考慮採用。

RSI指標有哪些已知的限制或缺點,投資者在使用時需要注意什麼?

儘管RSI是強大的工具,但它也有其局限性:

- 假信號:尤其是在短週期設定下,RSI可能頻繁產生超買超賣或背離信號,但隨後價格並未如預期反轉,導致假突破或假跌破。

- 鈍化現象:在極端強勢或弱勢的單邊趨勢中,RSI可能長時間處於超買或超賣區,此時其超買超賣信號會失真,若逆勢操作可能造成巨大虧損。

- 無法預測幅度:RSI只能判斷動能的強弱和潛在的反轉點,但無法預測價格反轉後具體的漲跌幅度和持續時間。

- 滯後性:RSI本質上是基於歷史價格數據計算的,因此它是一個滯後指標,可能無法在價格最高點或最低點精準發出信號。

投資者在使用RSI時,務必將其與其他技術指標、K線型態、交易量、市場趨勢判斷以及基本面分析結合,並搭配嚴格的資金管理和風險控制,以降低交易風險。